【2022年最新版】IT業界のM&Aについて解説!成約事例も紹介

目次

1.2022のM&A動向・背景

2.2022年の注目成約事例

3.大手企業の成約事例

4.注目の領域の成約事例

5.弊社の成約事例

6.M&Aを成功させるには

7.まとめ

1.2022のM&A動向・背景

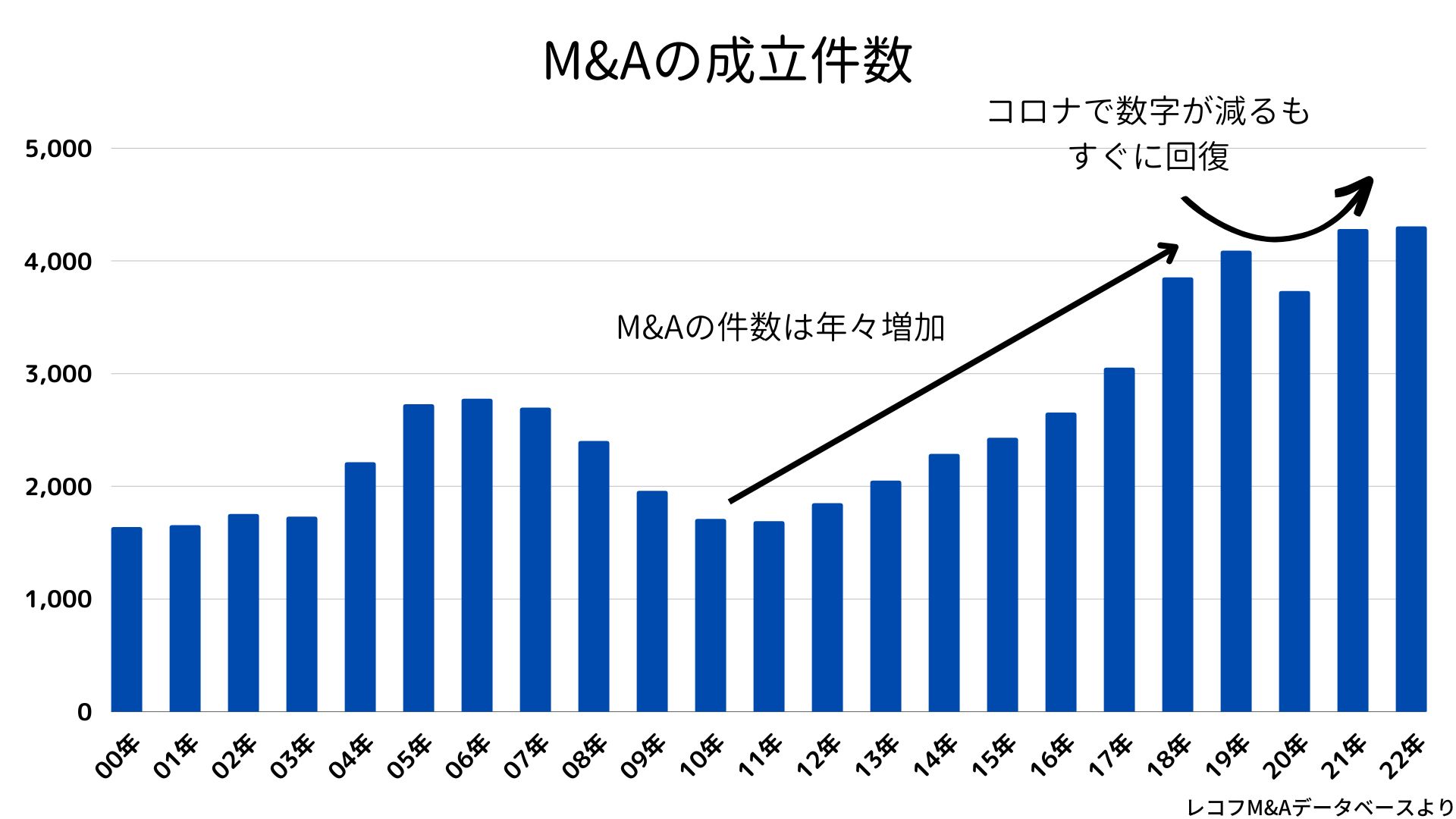

M&Aの件数は2010年以降増加傾向にあり、コロナパンデミックが起きた2020年に大きく件数が減ったものの2021年には前年より大きく増加しました。

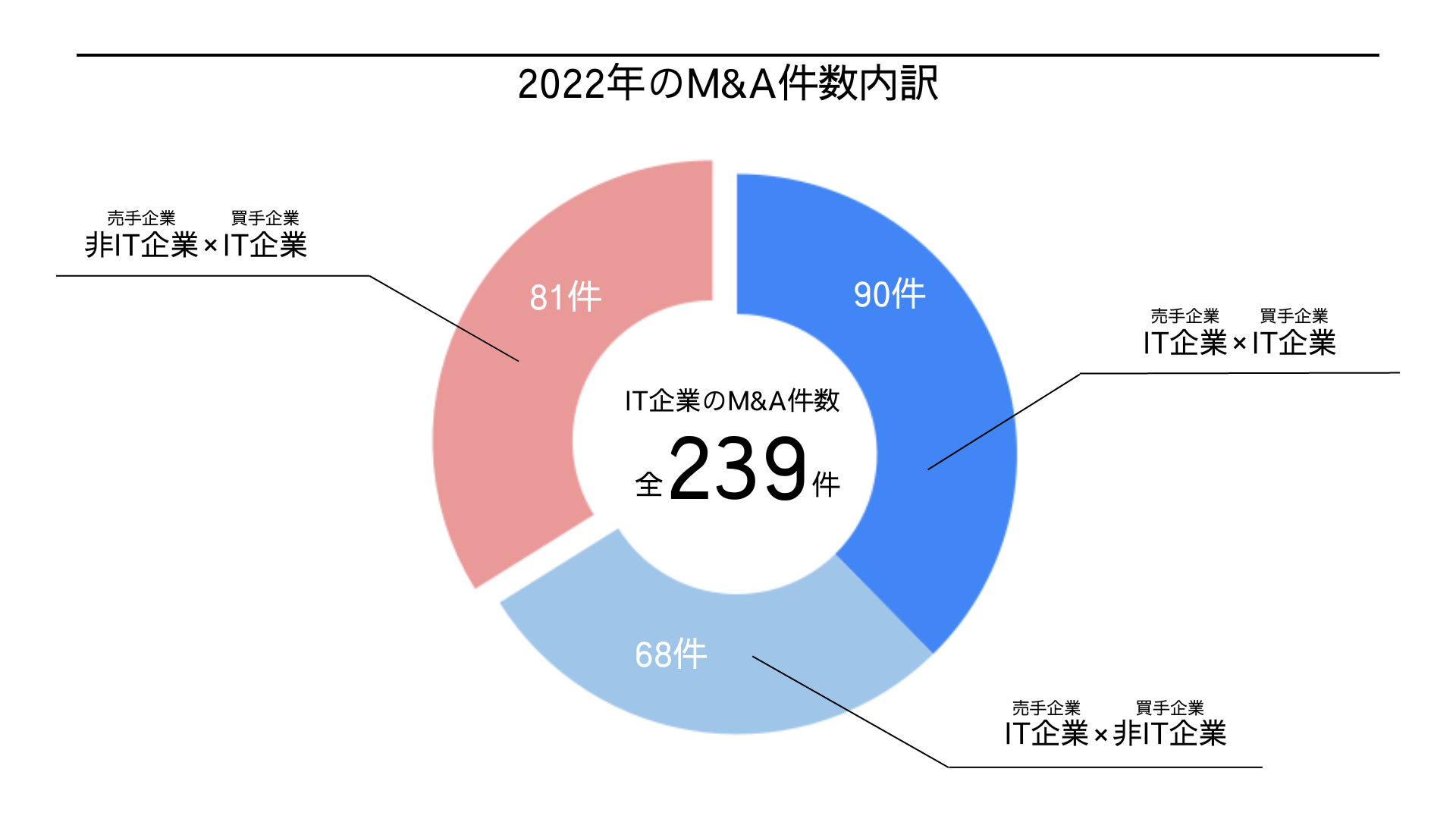

2022年に行われたM&Aは4,304件で前年度より0.6%増加しており、2年連続で最多件数を更新しました。特に売り手企業がIT企業のM&Aは全体で158件と業種全体でトップの件数となっており、ITのM&Aが大きく盛り上がった1年だったと言えます。

M&Aと言えば経営者の高齢化による事業承継を目的としたM&Aを思い浮かべる人も少なくないでしょう。近年ではこれに加え事業成長を目的としたM&Aも多く行われています。

特にIT・ソフトウェア業界においてはコロナ以降DX(デジタルトランスフォーメーション)が普及し、あらゆる分野においてM&Aが行われています。

実際に2022年では136件もの異業種間M&A(買い手・売り手企業のいずれかがIT企業であるM&Aの件数)が行われています。

2.2022年の注目成約事例

2022年はゲーム業界で高い金額のM&Aが行われました。

コロナの影響で巣ごもり需要が高まりゲーム業界が拡大していることが伺えます。

Bungie, Inc.×ソニーグループ株式会社

売り手企業概要

バンジーは、アメリカ合衆国の人気ゲームシリーズを持つゲームソフトウェア開発会社です。

買い手企業概要

ソニーグループは電気機器製品をはじめとした周辺機器の製造や販売やその他ゲーム、エンターテインメント(映画・音楽・アニメ)、金融(保険・銀行)などの企業を包括されています。

M&Aの背景

このM&Aはソニーが世界的な有力ゲーム会社を取り込み、自社の家庭用ゲーム「プレイステーション」の利用者拡大につなげることを目的に行われました。なおこの買収金額は5140億円となっており、昨年の日本企業が行ったM&Aでは全業種全体で2番目、IT業界ではトップに大きい金額でのM&Aとなっています。

株式会社SRD×任天堂株式会社

売り手企業概要

SRDはコンピュータゲームソフトやWebシステムの受託開発事業を展開されています。

買い手企業概要

任天堂は玩具やコンピュータゲームの開発・製造・販売事業を展開されています。

M&Aの背景

SRDは、長年任天堂のゲームソフトウェア開発に深く関わり続けており、このM&Aを通じSRDの経営基盤を強化し、ソフトウェア開発のリソースを将来にわたって安定的に確保することができ、また開発効率の向上も見込まれます。

3.大手企業の成約事例

株式会社アルム×株式会社ディー・エヌ・エー

売り手企業概要

アルムは医療・福祉分野におけるモバイルICTソリューションを展開されています。

買い手企業概要

ディー・エヌ・エー(DeNA)はスマートフォン用ゲームの開発・配信を主軸に、SNS運営や電子商取引サービスなどを展開されています。

M&Aの背景

このM&AでDeNAは今回の買収で、医療機関向け業務連携・コミュニケーションツールを提供しているアルムの知見を生かした遠隔診療分野の事業拡大の加速が見込まれます。またDeNAの手がける医療ビッグデータ事業とのシナジーも見込まれています。なおこのM&Aにおける取得価額は約252.5億円となっています。

株式会社WithLIVE×株式会社サイバー・バズ

売り手企業概要

WithLIVEはアーティストやタレントとの1対1オンライントーク販売プラットフォーム事業(BtoC事業)及び1対1オンライントークシステムのSaaSを提供されています。

買い手企業概要

サイバーバズはインフルエンサーを主軸としたソーシャルメディアマーケティング事業を展開されています。

M&Aの背景

このM&AでWithLIVEは、サイバーバズのもつインフルエンサーネットワーク及びタレント事務所とのネットワークを活かしたオンライントークシステム事業の拡大が見込まれます。

またサイバーバズはオンライン配信事業へ参入することによる事業ポートフォリオの分散及び新たなソーシャルメディアマーケティングの提供による収益拡大など事業基盤の強化をこのM&Aにおける目的としており、実際にWithLIVEのオンライントークシステムと連携した新規のサービスを提供されています。なおこのM&Aにおける取得価額は6億円となっています。

株式会社ビットポイントジャパン×SBIホールディングス株式会社

売り手企業概要

ビットポイントジャパンは仮想通貨取引所「ビットポイント」を運営されています。

買い手企業概要

SBIホールディングスはオンライン証券会社であるSBI証券を中心に多数の事業を展開し、ネット銀行や私設取引システム運営、ブロックチェーンなど新しい領域での事業開発に強みを持たれています。

M&Aの背景

このM&AでビットポイントジャパンはSBIグループの顧客基盤を活用したクロスマーケティングによるBPJの口座数増加やSBIホールディングス連結子会社のマーケットメイカーB2C2からの流動性供給を受けることで顧客に狭いスプレッドの提供が可能となることが見込まれます。またSBIホールディングス資本業務提携先のgumiグループ各社が開発するゲーム内で使用されるトークンなどの上場実施といった施策を加速させることも目的としています。なおこのM&Aにおける取得価額は127.5億円となっています。

株式会社ジェイ・サポート×株式会社TOKAIホールディングス

売り手企業概要

ジェイ・サポートは社物流業界向けのソリューション開発に特化し、全国に事業を展開されています。

買い手企業概要

TOKAIホールディングスはエネルギー、住宅建築・不動産販売、CATV、情報通信サービス、アクア、婚礼催事サービス等と多岐にわたる事業を展開されています。

M&Aの背景

このM&Aによってジェイ・サポートの物流業界向けのソリューション開発力と、TOKAIのネットワーク及びクラウド領域の技術力を組み合わせることにより、システム開発の体制強化やサービス提供範囲の拡大が見込まれます。

4.注目の領域の成約事例

【AI】株式会社Zero×株式会社ネオマーケティング

売り手企業の概要

ZeroはAIアルゴリズムの設計・実装及びソリューション事業を提供されています。

買い手企業の概要

ネオマーケティングは、市場調査を中心としたマーケティング支援事業を提供されています。

M&Aの背景

このM&AはネオマーケティングがZeroのAIに関する知見を活かし、顧客企業のマーケティングやDX(デジタルトランスフォーメーション)化でAI活用を促進し、データ分析の効率化や予測精度の向上につなげるのが狙いとされています。

【NFT】株式会社ANIFTY×株式会社クリーク・アンド・リバー社

売り手企業の概要

ANIFTYは絵師とファンのためのNFTプラットフォーム「ANIFTY(アニフティ)」を運営されています。

買い手企業の概要

クリークアンドリバー社は幅広い分野のプロフェッショナルに特化した転職支援などの事業を展開されています。

M&Aの背景

このM&Aを通してクリークアンドリバー社がネットワークを持つアニメ作家や漫画家、イラストレーターなどの優れたコンテンツをNFTとして流通させ、グローバル市場での収益化と、メタバーズ上でのクリエイティブ流通に向けた新しいビジネスモデルの構築が見込まれます。

5.弊社の成約事例(一部抜粋)

AIS株式会社×テモナ株式会社

売り手企業の概要

AIS様リピート通販の領域に特化したWEB広告事業・WEB制作事業を提供されています。

買い手企業概要

テモナ様はサブスクリプションビジネスに特化したBtoC事業者向けクラウド型システムおよびサブスク事業者支援サービスを提供されています。

M&Aの背景

テモナ様は、このM&Aを通じてクライアントへのランディングページやWEB制作、集客などの新たなサービス提供が可能となり、クライアントの事業成長への貢献を通じたクライアントとの取引拡大などを見込まれております。

6.M&Aを成功させるには

・目的を見失わない

「リタイアを視野に入れるようになった」「事業が拡大し始め更なる成長をめざすようになった」など様々な理由からM&Aを検討する経営者が多いですが、それぞれに共通して「M&Aという手段が最初の目的を達成するのに最適であるか」を精査するのがM&Aを成功させるのに重要です。

既存事業と並行してM&Aの資料準備などを行い日々業務に追われる中、本来の目的を見失いM&Aをクロージングさせることが目的になってしまうことがあります。M&Aは手段の一つであることをしっかりと留意することが重要です。

・信頼できるM&A仲介に依頼する

M&Aには書類作成や相手企業との交渉など専門的で複雑な手続きが多く、これを請け負うアドバイザーやアドバイザーを抱える仲介会社に依頼することで包括的なサポートを得ることができます。

その場合、M&Aで得られる契約を結んだ仲介会社の実力に大きく依存することになります。

仲介会社も数多くありますので、その仲介会社の専門外である分野の場合、思ったような結果が得られない場合があります。

そのため仲介会社に依頼する際は成約事例や得意としている分野、その会社が強みとしている部分を精査することが重要です。

弊社・xxx株式会社(エイジィ株式会社)は、創業から一貫して「IT領域M&Aのプロ」としてM&Aのご支援をさせていただいている、M&Aアドバイザリー企業です。

IT領域では分野を問わず幅広く豊富なM&A成約実績がございます。

M&Aを取り扱う企業は多数ございますが、当社はその中でも、どこよりも詳しくIT業界のM&Aに精通しているため、IT事業者に寄り添った提案や圧倒的なマッチング力を強みとしています。

創業間もないスタートアップのM&A、急成長中企業のM&A、老舗IT企業のM&Aなど、それぞれのフェーズにあったスキームでご提案させていただきます。

ご関心のある方は、是非一度下記のリンクよりご面談のお申し込みをお待ちしております。

専任担当者が秘密厳守にて対応いたします。

7.まとめ

2022年はコロナ感染拡大から2年が経ったこともあり、2021年同様M&Aの件数が拡大した1年でした。

特にIT業界はコロナパンデミックでその必要性が再認識されるようになったDXの影響を受け異業種M&Aも多く行われ、ITのM&Aは全業種の中でトップの件数を記録することとなりました。

今やITは私たちの生活と切っても切れない関係です。今後もDXの促進や事業拡大などを目的にIT領域のM&Aは拡大し続けることが予想されます。

弊社は今後もIT領域専門のM&A仲介会社としてよりITのM&Aを拡大し続けていきます。

「会社を売却したい」や「株価算定をしてほしい」、「会社を買収したい」などのご要望がございましたら、お気軽に下記リンクよりご連絡ください。

専任担当者が秘密厳守にて対応いたします。